Comprar una casa es un proceso lleno de muchas ilusiones y deseos. Sin embargo, también es cierto que conlleva una buena cantidad de consideraciones financieras, especialmente relacionadas al pago de la hipoteca.

Puede resultar intimidante pensar en tasas de interés y pagos mensuales, pero ¿y si existiera un método para simplificar y reducir el costo de este proceso desde el principio?

Aquí es donde la idea de un buydown de la hipoteca entra en escena y da esperanza a los posibles propietarios. Imagínate poder reducir el pago de tu hipoteca cada mes en el futuro, poniendo tu vivienda ideal más cerca de tu alcance.

Puedes obtener una tasa de interés más baja en tu hipoteca pagando un poco más por adelantado, lo que cambiará tu forma de ver el préstamo hipotecario y tu futuro financiero.

La compra de una hipoteca (mejor conocida en inglés como buydown), es un paso calculado para alcanzar tus objetivos de propiedad de vivienda más rápido y con menos carga financiera. Es más que un simple término financiero y quiero ayudarte a comprenderlo.

En este artículo, aclararé la idea demostrando las diversas formas de buydown, cómo funcionan y cómo podrían encajar en tu estrategia general de compra de vivienda. Continúa leyendo si estás interesado en aprender cómo hacer que el proceso de convertirte en propietario de una vivienda sea aún más fácil de manejar y menos costoso.

Es posible que hayas descubierto el secreto para obtener una hipoteca menos costosa y un mejor futuro financiero.

Table of Contents

Toggle¿Qué es exactamente un buydown hipotecario?

Una buydown permite al prestatario pagar puntos de descuento al cierre a cambio de una tasa de interés más baja.

Los puntos de descuento, que son tarifas únicas pagadas por adelantado, también se conocen como puntos hipotecarios o puntos de interés prepagos. Durante la duración del préstamo, la tasa de interés es menor cuando se aplican puntos de descuento.

En un tipo diferente de buydown, la tasa de interés se reduce inicialmente durante un período de tiempo predeterminado cuando se compran puntos.

El dinero depositado en garantía por el vendedor generalmente se utiliza para pagar este acuerdo. Los pagos hipotecarios mensuales del prestatario son más manejables en este período porque la tasa de interés es más baja.

Un buydown hipotecario puede ser una medida inteligente en tiempos de aumento de las tasas de interés, ya que proporciona un medio para asegurar pagos mensuales reducidos. Sin embargo, su atractivo puede disminuir en un mercado donde se espera que las tasas bajen. En estas circunstancias, la refinanciación se convierte en una mejor opción porque puede generar ahorros más significativos sin los costos iniciales de un buydown.

¿Cuánto cuesta reducir una tasa de interés con un buydown?

El costo de reducir (o buydown) una tasa de interés se basa en el monto del préstamo. Un punto de descuento equivale al 1% del monto del préstamo por punto. Y tu tasa de interés se reduce en un 0,25% por cada punto que compres.

Por ejemplo, si tu préstamo es de $500,000, el uno por ciento de ese monto sería de $5,000. Por lo tanto, un punto te costaría $5,000.

Suponiendo que la tasa de interés es del 5% al comprar ese punto, puedes reducir tu tasa de interés en un 0,25%, siendo la nueva tasa de interés del 4,75%.

Sin embargo, tu puntaje crediticio puede influir en cuánto un punto puede reducir tu tasa. Mientras mayor sea tu puntaje de crédito, más fácil será lograr una disminución porcentual completa.

Recuerda, este es un ejemplo simplificado de estos conceptos y no un consejo profesional. Consulta siempre a un asesor financiero para obtener orientación adaptada a tu situación.

¿Quién es elegible para un buydown hipotecario?

La persona que se beneficia de un buydown suele ser el comprador (o prestatario); sin embargo, este no es siempre el caso. También se sabe que los vendedores y constructores compran puntos para reducir la tasa de interés del comprador.

Cada parte tiene razones estratégicas para participar en las compras, con el objetivo de equilibrar los costos inmediatos con los beneficios a largo plazo. Exploremos cada uno de ellos.

Compradores

Los compradores suelen trabajar con los prestamistas para reducir sus tasas de interés futuras pagando por adelantado. Esta estrategia puede hacer que los pagos de hipoteca a largo plazo sean más manejables, especialmente cuando planean quedarse en esa casa durante muchos años.

- Por lo general, los compradores negocian reducciones de compras (buydowns) con los prestamistas.

- Pagan puntos por adelantado para obtener una tasa de interés más baja.

- Se benefician a través de pagos hipotecarios más asequibles.

Vendedores

Los vendedores podrían reducir la tasa hipotecaria para hacer que su propiedad sea más atractiva. Esto puede acelerar el proceso de venta y ayudarlos obtener un precio de venta más alto, a pesar del costo inicial.

- Los vendedores pueden ofrecer comprar la hipoteca (buydown) como incentivo.

- Pueden agregar el costo al precio de venta de la vivienda.}

- Ayudan a que la propiedad sea más atractiva para los compradores potenciales.

Constructores

Los constructores utilizan las compras como herramienta de promoción para atraer compradores a nuevos desarrollos. Ofrecer tasas de interés más bajas por adelantado puede incitar a las personas a comprometerse con una compra antes de que la comunidad esté completamente establecida.

- A menudo, los constructores pagan puntos para atraer a los primeros compradores.

- Utilizan las compras como incentivos en nuevas comunidades.

- Es menos probable que los constructores ofrezcan buydowns una vez que se establezca la comunidad.

Comprender la estructura de los buydowns

Los buydowns se pueden configurar de varias maneras, ya que se negocian. Los prestamistas suelen emplear estructuras de buydown 1-0 y 2-1 además de las reducciones durante el plazo del préstamo. Las compras 3-2-1 son menos frecuentes.

Al cierre, el comprador, vendedor o constructor pagará puntos al prestamista, que constituyen la diferencia entre la tasa de interés estándar y la tasa reducida. El comprador se beneficiará de la tasa de interés más baja hasta que expire el buydown, que usualmente es unos años después.

Pero es fundamental mencionar que las reducciones no siempre se vencen.

Si expiran, los pagos mensuales de la hipoteca del comprador aumentarían. Esto se debe a que tendrán que pagar la tasa de interés estándar durante el resto del plazo de su hipoteca.

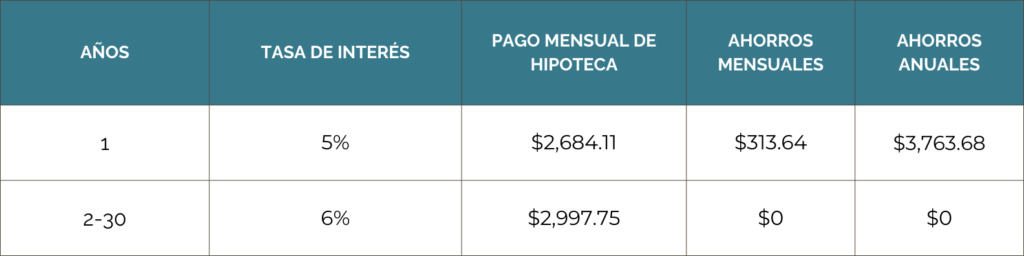

Buydown de 1-0

Un comprador puede lograr una tasa de interés 1% menor con una compra temporal de 1-0 de lo que sería para el saldo restante del préstamo durante el primer año del acuerdo.

Esto reduciría tu tasa de interés solo durante el primer año y los años siguientes tienen la tasa de interés original.

Aquí abajo te muestro un desglose para que veas un monto de préstamo fijo a 30 años de $500,000 a una tasa de contrato de interés del 6%.

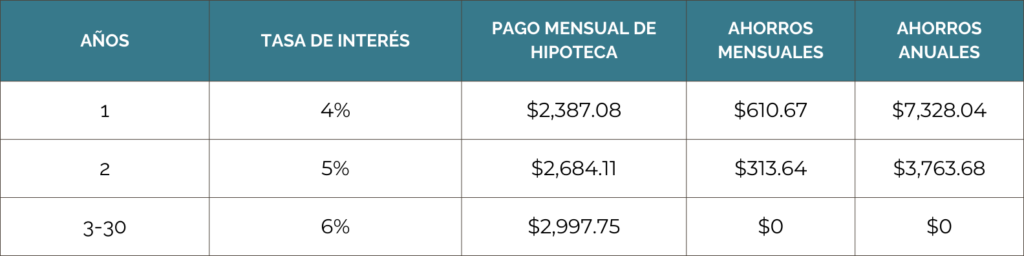

Buydown de 2-1

Un comprador también puede beneficiarse de una tasa de interés con descuento con una reducción de 2-1, pero sólo durante los primeros dos años de vida del préstamo.

La tasa de interés sería un 2% menor en el primer año y un 1% menor en el segundo año. Después de eso, la tasa de interés sería la original.

Mira este ejemplo para un monto de préstamo fijo a 30 años de $500,000 a una tasa de interés del 4% en el primer año, 5% de interés en el segundo año y 6% durante los años restantes.

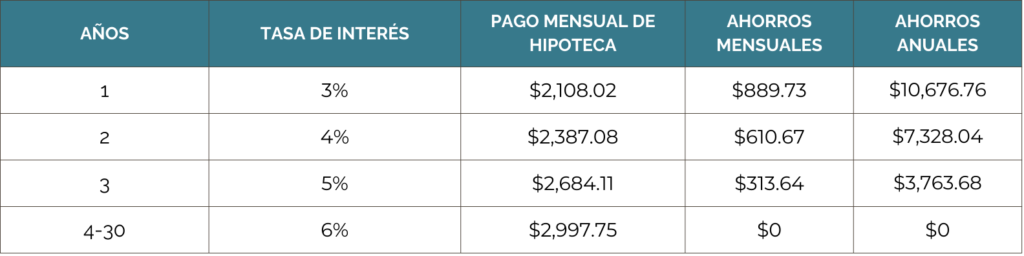

Buydown de 3-2-1

Una compra 3-2-1 permite al comprador recibir un préstamo a 3 años con tasas de interés más bajas en su hipoteca. El tipo de interés se reduce un 1% durante los tres primeros años gracias al pago inicial de puntos.

Supongamos que un comprador cumple los requisitos para una hipoteca totalmente amortizada a 30 años con una tasa de interés del 6% y quiere pedir prestado $500,000. El comprador opta por utilizar una recompra (buydown) de 3-2-1 para reducir su tasa de interés durante los primeros tres años.

En este caso, el comprador tendría que pagar un tres por ciento menos en el primer año, un dos por ciento menos en el segundo año y un uno por ciento menos en el tercer año. Sin embargo, son responsables de la tasa de interés original del 6% después del tercer año.

Observa este ejemplo para un monto de préstamo fijo a 30 años de $500,000 a una tasa de interés del 3% en el primer año, 4% de interés en el segundo año, 5% de interés en el tercer año y 6% en los años restantes.

Existe otra alternativa, que consiste en distribuir el tipo de interés equitativamente a lo largo de los años. Exploremos ese escenario.

Reducciones en las tasas de interés distribuidas equitativamente

En algunos casos, un comprador puede adquirir suficientes puntos de descuento para reducir gradualmente la tasa de interés del préstamo. A través de un préstamo de recompra (buydown), el comprador puede evitar un aumento en las tasas de interés y, en consecuencia, en los pagos mensuales de la hipoteca al realizar un pago inicial aún mayor.

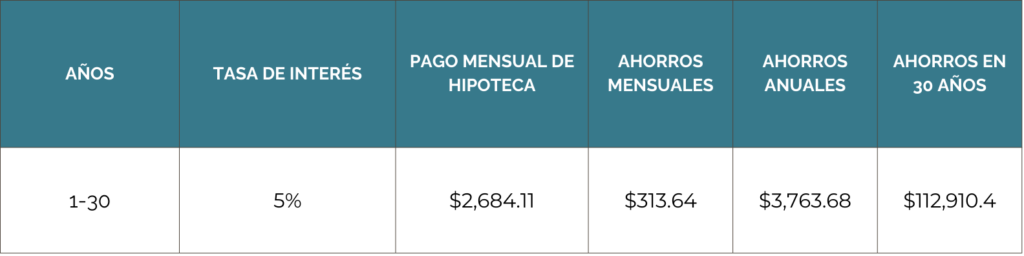

Aplicando el mismo ejemplo anterior, el comprador sería responsable de un pago hipotecario mensual de $2,997.75 sobre un préstamo de punto cero, un préstamo al que no se aplican puntos de descuento. Los pagos del comprador serían los siguientes si decide pagar un interés del 5% durante la duración del préstamo y comprar la hipoteca:

El costo total de la compra sería mayor ya que el comprador reduciría sus pagos de intereses durante la duración del préstamo, en lugar de solo dos o tres años.

Estas compras suelen costar entre $18,000 y $25,000 (ahorrando a los compradores aproximadamente $100,000 durante el período de 30 años), pero solo valen la pena para aquellos que planean permanecer en la casa por más de cinco años o más.

Recuerda que tus ahorros durante los primeros años del préstamo dependerán principalmente del tipo de hipoteca para la que estés calificado. Cada tipo tiene una tasa hipotecaria única, lo que afectará inmediatamente tu pago mensual y, eventualmente, tus ahorros mensuales y anuales.

Además, estos ejemplos suponen que hay un pago inicial de 0. Si deseas calcularlo con mayor precisión en base a tu situación específica, te invito a utilizar nuestra calculadora de hipotecas.

¿Cómo saber si deberías reducir la tasa de tu hipoteca?

Hay algunas cosas a considerar al decidir si una recompra (buydown) es la decisión adecuada para ti.

Primero, es importante señalar que realmente las mejores compras ocurren cuando un constructor o vendedor acepta pagar los puntos de descuento en nombre del comprador sin aumentar el precio de compra de la vivienda. Este es un escenario posible y el que más beneficiará al comprador.

Sin embargo, si el comprador planea pagar los puntos él mismo, es importante considerar las siguientes circunstancias:

- Una buydown es especialmente adecuado para propietarios de viviendas a largo plazo.

- Los buydown son ventajosas en escenarios de tasas de interés en aumento, ya que ofrecen pagos más bajos desde el principio.

- En entornos donde se espera que las tasas de interés disminuyan, la refinanciación podría ser una alternativa más rentable en comparación con los buydowns. De esta manera, los compradores podrían evitar los costos iniciales y al mismo tiempo aprovechar los ahorros potenciales.

Busca siempre el asesoramiento personalizado de un asesor financiero para tomar estas decisiones.

Determina la rentabilidad de un buydown para tu situación específica

Si deseas determinar si vale la pena reducir tu tasa de interés, debes hacer algunos cálculos. Deberías obtener el punto de equilibrio, que es la cantidad de tiempo que te tomaría recuperar la cantidad que gastaste para comprar los puntos que bajaron tu tasa de interés.

Para comprobarlo, divide cuánto pagaste por los puntos por cuánto ahorrarás mensualmente.

Veamos un ejemplo juntos:

Imagina que obtienes un préstamo de $500,000 dólares para tu casa al 6% de interés. Reducir la tasa al 5% te costaría alrededor de $20,000 (4 puntos). Con esta reducción, tus pagos mensuales pasan de $2,997.75 a $2,684.11, ahorrándote $313.64 mensuales.

Si tomas los $20,000 y los divides por $313.64, obtienes 63.76. Esto significa que 63 meses sería tu punto de equilibrio. Tomaría alrededor de 5 años y 3 meses recuperar el dinero que gastaste en la compra de los puntos.

Un buydown no tendría sentido para ti como comprador si crees que existe la posibilidad de vender la casa o refinanciarla antes del período de 63 meses. En su lugar, considera realizar pagos adicionales porque liquidar tu hipoteca anticipadamente también podría generar ahorros en intereses.

¿Existen restricciones con los buydowns?

Sí, es importante saber que existen ciertas restricciones, por lo que debes hablar con un prestamista si estás interesado en un buydown hipotecario.

Ciertas restricciones incluyen:

- Acuerdos inmobiliarios que involucran propiedades de inversión o refinanciaciones con retiro de efectivo. Sin embargo, siempre que el gobierno no apoye la refinanciación, podrás comprar puntos.

- Regulaciones específicas de cada estado.

- Los programas que reciben financiación del gobierno federal también están sujetos a límites. Por ejemplo, sólo las hipotecas de tasa fija utilizadas para comprar viviendas son elegibles para buydowns temporales con préstamos de la FHA.

Conclusión

Las recompras de hipotecas (buydowns) pueden ser una forma estratégica de reducir los pagos hipotecarios mensuales, ofreciendo ahorros potenciales a largo plazo mediante el pago inicial de puntos de descuento.

Sin embargo, no son universalmente ideales, dependiendo de las tendencias de las tasas de interés, las circunstancias financieras personales y la duración esperada de la propiedad de la vivienda.

Calcular el punto de equilibrio es crucial para comprender si la inversión inicial vale la pena con el tiempo.

Este artículo tiene como objetivo informar a los lectores sobre los buydowns hipotecarios en lugar de brindar asesoramiento financiero. Podemos ponerte en contacto con expertos si deseas obtener más información sobre esta opción o si deseas asesoramiento profesional.

Por otro lado, si estás pensando en comprar una casa en Massachusetts, podemos ayudarte a encontrar tu propiedad ideal según tus requisitos y presupuesto.

Programa una reunión GRATUITA con un agente de bienes raíces aquí.