Entre 2007 y 2009, Estados Unidos enfrentó una recesión económica devastadora que dejó a muchas personas con casas que valían menos que sus hipotecas, lo cual hizo que los inversores fueran cautelosos.

Sin embargo, la narrativa inmobiliaria actual es bastante diferente. A pesar de las preocupaciones sobre un cambio del mercado en 2023, el panorama inmobiliario actual muestra una estabilidad y resiliencia notables.

Además, de cara al año 2024, hay perspectivas prometedoras para el mercado inmobiliario.

En este artículo, profundizaremos en cómo los bienes raíces pueden ayudarte a aumentar tu patrimonio neto.

Los bienes raíces son una gran inversión porque es algo que realmente puedes tocar y sentir (y tal vez incluso vivir en ello). A diferencia de las acciones, que pueden subir y bajar como una montaña rusa, los valores inmobiliarios tienden a subir a largo plazo.

Por supuesto, ninguna inversión está libre de riesgos. Pero si eres inteligente al respecto, los bienes raíces pueden ser una excelente manera de lograr tus objetivos financieros.

Ya sea que deseas comprar una propiedad de alquiler, arreglar y remodelar una casa o invertir en bienes raíces comerciales, existe una estrategia de inversión inmobiliaria adecuada para ti.

Si no estás seguro de hacer una inversión inmobiliaria, este artículo es tu guía. Te mostraremos cómo los bienes raíces pueden ayudarte a aumentar tu patrimonio neto. Se trata de ganar dinero con ingresos de alquiler, beneficiarse de los aumentos del valor de la propiedad, utilizar los préstamos de manera inteligente, ahorrar en impuestos, distribuir el riesgo y crear un legado financiero duradero. ¡Sigue leyendo para que no te pierdas estas oportunidades!

Table of Contents

Toggle7 formas clave de maximizar el crecimiento de tu patrimonio neto con el sector inmobiliario

1. Flujo de caja

El flujo de caja es el verdadero negocio cuando se trata de bienes raíces. Es el dinero que te sobra después de haberte hecho cargo de todos tus gastos.. Ahora bien, el flujo de caja positivo no es sólo un hito financiero arbitrario. Es la esencia de tu viaje hacia la riqueza inmobiliaria. Es como recibir un cheque de pago todos los meses sin tener que trabajar de 9am a 5pm.

Imagína esto: estás ganando más dinero con tu propiedad del que gastas en ella; eso es un flujo de caja positivo en acción. Pero ¿qué hace que este flujo de caja sea tan importante? Vamos a desglosarlo:

-

Pago de hipotecas

Imagina tu hipoteca como un gran monstruo de deuda que se avecina. Con un flujo de caja positivo, puedes empezar a acabar con este monstruo, poco a poco. Es como comerte un cono de helado enorme: el cono es tu hipoteca y el helado es la dulce recompensa de la libertad financiera.

-

Impulsando inversiones futuras

Ahora, hablemos de expandir tu imperio inmobiliario. El flujo de caja positivo te brinda el combustible financiero que necesitas para adquirir más propiedades. Es como tener una máquina de imprimir dinero que financia tu viaje para convertirte en un magnate inmobiliario.

-

Impulsar su bienestar financiero

Más allá de los gastos relacionados con la propiedad, el flujo de caja positivo se convierte en tu compañero financiero, ayudándote a cubrir gastos diarios y tal vez incluso las vacaciones de tus sueños que tanto deseas. Es ese colchón extra que hace la vida más dulce.

El flujo de caja no se trata sólo de números en un balance; se trata de dinero real en tu cuenta bancaria. Es el motor que impulsa tus inversiones inmobiliarias y te impulsa a lograr tus metas financieras. Cuando los ingresos por alquiler comienzan a llegar y tus gastos no son comparables, habrás descifrado el código para generar riqueza en el juego inmobiliario.

2. Apreciación

La apreciación en bienes raíces se produce cuando el valor de tu propiedad aumenta con el tiempo. Los valores inmobiliarios tienden a subir con el tiempo, con algunas caídas aquí y allá, pero históricamente siempre se han recuperado más fuerte y más alto.

Estos son los ingredientes mágicos que hacen que la apreciación sea un elemento esencial para tu patrimonio neto:

- Tendencias del mercado: si tu propiedad está en un vecindario que se está convirtiendo en la próxima gran novedad, esta se va a apreciar. Piensa en ello como si estuvieras atrapando una ola justo cuando se está formando. Lo aprovechas y el valor de tu propiedad se dispara.

- Ubicación: ¡Este es crucial! Si tu propiedad está ubicada estratégicamente, cerca de escuelas, transporte público, lugares de trabajo y centros comerciales, su valor se dispara. Es como estar en la sección VIP de una inmobiliaria. Todo el mundo quiere participar y tu propiedad se convierte en un bien de moda.

- Mejoras estratégicas a la propiedad: una pequeña renovación aquí, algunas mejoras modernas allá. Esto no sólo hace que tu hogar sea más acogedor; tambien añade un gran valor. Es como renovar tu propiedad. ¿A quién no le encanta una casa que es a la vez hermosa y valiosa?

A medida que tu propiedad se aprecia, tu patrimonio neto sigue el mismo camino. Debes estar atento a las tendencias del mercado, invirtiendo en la ubicación correcta y no dudes en darle un poco de amor a tu propiedad. ¡Antes de que te des cuenta, estarás sentado sobre una mina de oro!

3. Apalancamiento

Los bienes raíces son una poderosa herramienta de inversión para aumentar tu patrimonio neto, pero comenzar puede resultar costoso. Ahí es donde entra en juego el apalancamiento. El apalancamiento te permite utilizar dinero prestado para amplificar tus retornos y puedas así alcanzar tus objetivos financieros de manera más rápida y eficiente.

Así es como funciona el apalancamiento:

- Encuentra una propiedad en la que deseas invertir.

- Realiza un pago inicial sobre esa propiedad.

- El resto del dinero lo pides a un prestamista, como un banco o una cooperativa de crédito.

Ahora ya eres dueño de la propiedad, pero solo pagas una fracción del costo total. A medida que se aprecia el valor de la propiedad, crece toda tu inversión, no sólo la parte que has invertido.

Por ejemplo, digamos que compras una propiedad de $1 millón con un pago inicial del 20%. Eso significa que pagas $200,000 de tu bolsillo y pides prestado $800,000 al prestamista. Si la propiedad se revaloriza un 10% el año siguiente, tu inversión valdrá 1,1 millones de dólares. Eso significa que habrás obtenido un retorno del 10% de tu inversión.

Ahora imaginemos que crece un 10% durante los siguientes cinco años. Entonces, después de cinco años de apreciación anual del 10%, la propiedad valdría aproximadamente $1,610,510, o alrededor del 61,05% más que tu inversión inicial.

PD: esto fue solo un ejemplo. Recuerda que existen programas como FHA y Convencional, que pueden ayudarte a pagar solo un pago inicial del 3 al 5% en lugar del 20%.

El apalancamiento puede ser una herramienta muy poderosa para generar riqueza, pero es importante saber utilizarlo.

Consejos

- Pide prestado sólo lo que puedas pagar.

- Asegúrate de contar con una estrategia de inversión sólida.

- Diversifica tu cartera para distribuir el riesgo.

- Supervisa tus inversiones con regularidad y haz los ajustes necesarios.

El apalancamiento puede ser un arma de doble filo. Si el valor de la propiedad disminuye, podrías perder más dinero del que invertiste. Pero si utilizas el apalancamiento con prudencia, puede ser una herramienta poderosa para alcanzar tus objetivos financieros. Si necesitas asesoramiento para una situación específica, podemos ayudarte. Haz clic aquí para hablar con un profesional de bienes raíces.

Aquí hay una analogía más informal:

Imagina que estás intentando mover una roca pesada. Podrías intentar hacerlo tu mismo, pero sería difícil y llevaría mucho tiempo. En su lugar, podrías usar una palanca. Una palanca te permite amplificar tu fuerza para que puedas mover la roca más fácilmente.

El apalancamiento funciona de manera similar para las inversiones inmobiliarias. Te permite amplificar tus retornos para que puedas alcanzar tus objetivos financieros de manera más rápida y eficiente.

4. Depreciación

No te dejes engañar por el término “depreciación”. No se trata de que el valor de tus bienes inmuebles baje. Más bien, es un concepto fiscal que te permite deducir una parte del valor de tu propiedad cada año. La depreciación juega un papel crucial en la reducción de tu obligación tributaria, ofreciendo otra forma más de que los bienes raíces protejan y aumenten tu patrimonio.

Ahora bien, es una buena idea consultar con un contador público certificado (CPA) para conocer los detalles esenciales de este beneficio fiscal. Sin embargo, la premisa básica es que el gobierno considera que una propiedad se desgasta lentamente con el tiempo.

Este desgaste se conoce como depreciación, lo que te proporciona una valiosa exención fiscal. Es un acuerdo fantástico: ser propietario de un inmueble que genera ingresos, tiene el potencial de apreciarse y, al mismo tiempo, te protege de impuestos excesivos sobre tus ganancias. ¿Te quejarías?

Pero aquí hay algo importante a tener en cuenta: esta exención de impuestos no se aplica a tu residencia principal. Las propiedades en alquiler disfrutan de este refugio fiscal porque se consideran un negocio, lo que permite amortizar diversos gastos. Sin embargo, si utilizas la propiedad como residencia principal, esta ventaja no se aplica.

Por lo tanto, ser propietario de una propiedad de inversión te brinda una ventaja fiscal que puede ayudarte a aumentar tu riqueza. Si deseas comenzar, ya hemos ayudado a muchas personas como tu a comprar su primera propiedad y convertirse en inversionistas inmobiliarios, por lo que también podemos ayudarte a ti: simplemente haz clic aquí.

5. Pago del préstamo

Obtener un préstamo para comprar bienes raíces a menudo significa que tus inquilinos se convierten en la clave para poder pagarlo. Lo fantástico de la inversión inmobiliaria es que no se trata sólo del flujo de caja: también estás reduciendo gradualmente el saldo de tu préstamo con cada pago realizado al banco.

Cuando pides un préstamo para comprar una propiedad, dices: “Estoy en esto por mucho tiempo y te lo voy a devolver”. En los primeros años de la hipoteca, la mayor parte del pago se destina a intereses, no al capital (el monto real del préstamo).

Pero ahí es donde ocurre la magia. A medida que pasa el tiempo, con cada pago mensual, una mayor parte de tu dinero comienza a pagar el capital. Es como ver cómo el saldo de tu hipoteca se reduce, poco a poco. ¡Y la mejor parte es que tu inquilino te está ayudando a hacerlo! Tu alquiler mensual es a menudo lo que financia el pago de la hipoteca.

Ejemplo

Imagina que compras una propiedad con una hipoteca de $200,000 y tu pago mensual es de $1,000. Al principio, digamos que $800 de eso se destinan a intereses y solo $200 al capital.

Pero avancemos unos años. Ahora, una mayor parte de su pago de $1,000 se destinará al capital. Es como un efecto bola de nieve. De repente, $400 están reduciendo el monto del préstamo, mientras que solo $600 se destinan a intereses. Cuanto más tiempo pasa, más se reduce el capital y, en el proceso, se genera riqueza. Los números y proporciones exactos pueden variar según los términos específicos de la hipoteca y las tasas de interés.

El pago del préstamo es como tener un plan de ahorro incorporado. A medida que el saldo de la hipoteca disminuye, estás almacenando dinero en forma de valor líquido de la vivienda. Es dinero que puedes aprovechar más adelante si deseas financiar otra inversión o simplemente reforzar tu seguridad financiera.

6. Equidad forzada

El capital forzado es una estrategia inmobiliaria que te brinda control sobre el crecimiento de tu patrimonio. Se utiliza para aumentar el valor de una propiedad que posees actualmente o que planeas mantener a largo plazo, con la intención de generar riqueza con el tiempo. A diferencia de la apreciación, donde estás a merced de los caprichos del mercado, la equidad forzada consiste en tomar medidas para aumentar el valor de tu propiedad.

La forma más común de crear capital forzado es comprando una casa que necesita reparaciones por debajo del valor de mercado y luego renovándola. Esto puede incluir agregar electrodomésticos, renovar el piso, pintar las paredes y realizar otras reparaciones y actualizaciones menores.

Otra forma de forzar la equidad es agregar dormitorios, baños o pies cuadrados adicionales a la propiedad. Esto es especialmente efectivo si puedes encontrar propiedades con menos comodidades de las que idealmente deberían tener. Por ejemplo, podrías encontrar una casa con sólo dos dormitorios y añadir un tercero. O puedes encontrar una propiedad con solo un baño y agregar un segundo.

Aumentar los pies cuadrados de una propiedad para que coincida con las casas circundantes también puede ser una buena manera de forzar la equidad. Por ejemplo, si todas las casas de los vecinos tienen 2500 pies cuadrados y tu casa solo tiene 2000 pies cuadrados, podrías considerar agregar un sótano terminado o una conversión de garaje para aumentar sus pies cuadrados.

Oportunidades como estas requieren trabajo duro y diligencia, pero el capital forzado que generes puede mejorar significativamente tus resultados financieros.

Cómo forzar la equidad

- Investiga antes de comenzar cualquier proyecto de capital forzoso para asegurarte de que estás realizando inversiones que darán frutos a largo plazo.

- Obten ayuda profesional si no te sientes cómodo abordando un proyecto de capital forzoso por tu cuenta.

- Ten paciencia, ya que se necesita tiempo para generar valor en una propiedad.

El capital forzado puede ser una excelente manera de generar riqueza mediante la inversión inmobiliaria. Al tomar medidas para aumentar el valor de tu propiedad, puedes aumentar tu patrimonio neto y alcanzar tus objetivos financieros más rápidamente.

7. Inflación

La inflación a menudo se pasa por alto en la inversión inmobiliaria, pero es una fuerza poderosa que puede ayudarte a generar riqueza con el tiempo.

¿Pero, qué es esto? La inflación es la disminución gradual del valor del dinero a lo largo del tiempo. Esto significa que con el dólar de hoy no podrás comprar tanto como hace una década. El costo de los bienes y servicios aumenta constantemente a medida que cae el valor del dinero.

Si bien la inflación puede parecer algo malo, en realidad puede ser beneficiosa para los inversores inmobiliarios. Este es el por qué:

- Tus costos fijos se mantienen estables. Cuando tienes una propiedad, muchos de tus gastos principales, como la hipoteca y los impuestos a la propiedad, permanecen bastante estables con el tiempo. No se inflan tan rápidamente como el costo de vida.

- Tus ingresos aumentan. A medida que la inflación eleva los alquileres y el valor de las propiedades, también aumentan los ingresos de tus inversiones inmobiliarias.

- La brecha entre tus ingresos y gastos se amplía. A medida que tus ingresos aumentan y tus gastos se mantienen estables, la brecha entre ambos se amplía. Aquí es donde ocurre la creación de riqueza.

En otras palabras, la inflación puede ayudarte a generar riqueza al aumentar tus ingresos y mantener tus gastos relativamente bajos.

Ejemplo

Digamos que hoy compras una casa por $200.000. El pago de tu hipoteca es de $1,000 por mes. Con el tiempo, la inflación hace que aumenten los alquileres y el valor de las propiedades. En 10 años, tus ingresos por alquiler han aumentado a $2,000 por mes y el valor de tu propiedad ha aumentado a $400,000.

Sin embargo, el pago de tu hipoteca se ha mantenido igual en $1,000 por mes. Esto significa que tus ingresos ahora son el doble de tus gastos. La brecha entre tus ingresos y gastos se ha ampliado y ya habrás acumulado riqueza.

Conclusión

En conclusión, el sector inmobiliario ofrece multitud de estrategias para construir y ampliar tu patrimonio. Desde el potencial de apreciación de la propiedad hasta la capacidad de crear capital forzado, el mundo de la inversión inmobiliaria puede ser una poderosa herramienta para el crecimiento financiero. Cada estrategia tiene sus ventajas y consideraciones únicas, por lo que es esencial elegir la que se alinee con tus objetivos financieros y tu tolerancia al riesgo.

Mientras navegas por el mundo de los bienes raíces, recuerda que tu patrimonio neto es más que un simple número en el papel. Los bienes raíces no son un plan para hacerse rico rápidamente; es un esfuerzo a largo plazo que requiere una planificación cuidadosa, paciencia y diligencia. Ya sea que estés buscando generar ingresos por alquiler, comprar y mantener propiedades para tu apreciación o asumir un proyecto de capital forzado, es fundamental realizar una investigación exhaustiva y, cuando sea necesario, buscar orientación profesional.

Los bienes raíces han ayudado a muchas personas a lograr sus sueños financieros y pueden hacer lo mismo por ti. Al tomar las acciones correctas y aprovechar las estrategias descritas en este artículo, puedes trabajar hacia un futuro financiero más brillante, construyendo tu patrimonio neto con una propiedad a la vez.

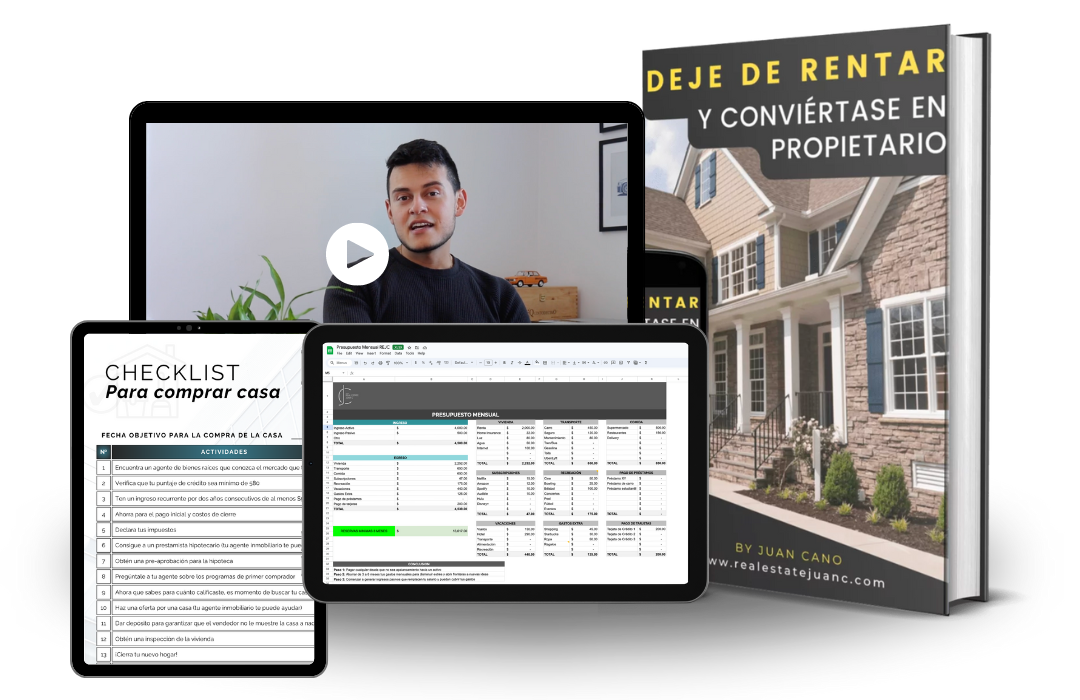

Soy Juan Cano, un agente de bienes raíces profesional y estaré más que feliz de guiarte en el mundo de la inversión inmobiliaria y ayudarte a construir tu patrimonio neto. ¡No dudes en comunicarte conmigo completando este formulario o enviándome un mensaje directamente por WhatsApp!